“La transformación integral que inició Heidelberg antes de la pandemia ha hecho que la empresa sea más ágil y eficiente. Dado que la demanda ahora mismo se está recuperando en la mayoría de las regiones clave de ventas, esperamos lograr un margen operativo mucho mejor este año, incluido un resultado neto ligeramente positivo después de impuestos. El considerable potencial de crecimiento que ofrecen la impresión de embalajes, los modelos de negocio digitales, el mercado chino y las nuevas tecnologías (los sistemas de recarga para coches eléctricos Wallbox), nos hace confiar en los años venideros”, comenta Rainer Hundsdörfer, CEO de Heidelberg.

La compañía también prevé que la rentabilidad crezca incluso con más fuerza que las ventas. Por poner un ejemplo, cuestiones como el aumento esperado de las ventas, la base de coste más bajo o el hecho de que los costes de reestructuración más significativos ya hayan sido cubiertos, han influido positivamente en el aumento del margen EBITDA, que crecerá entre un 6 y un 7%. Por otra parte, tras dos años de pérdidas, también es probable que se logre un resultado neto positivo después de impuestos gracias a una mejora continuada del resultado financiero.

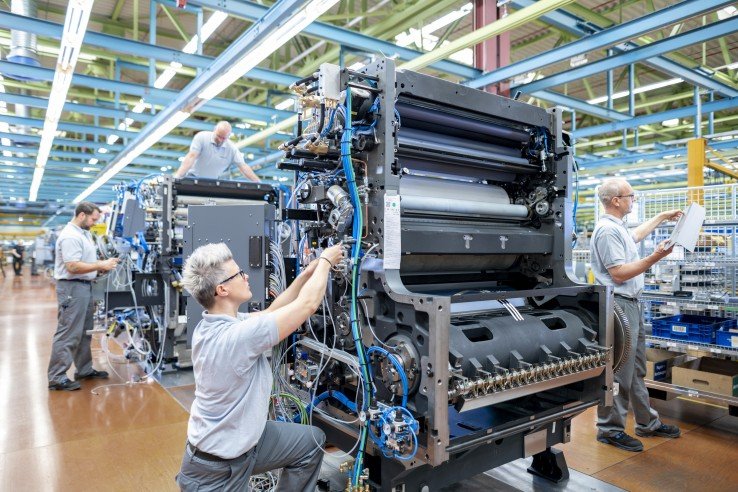

Centrados en los negocios más rentables y en la expansión de áreas de crecimiento

Con un desarrollo económico sólido, parece que esta tendencia al alza continuará también en los años venideros, como resultado directo de una implementación exitosa de las medidas de realineación por parte de la compañía, un nuevo enfoque basado en un negocio principal único más rentable, y la expansión de áreas de crecimiento. Se espera que el ahorro económico por valor de 170 millones de euros haya surtido efecto en el ejercicio 2022/2023 y es probable que el punto de equilibrio operativo del Grupo disminuya también alrededor de 1.900 millones de euros.

Heidelberg ve un potencial considerable para un crecimiento continuado y un aumento de valor en el futuro, sobre todo para el sector del envase, modelos comerciales digitales, el mercado chino y nuevas aplicaciones tecnológicas. Las ventas de Heidelberg Wallbox, por ejemplo, han ayudado a aumentar más del doble los ingresos totales de movilidad eléctrica (más de 20 millones de euros), y la compañía está trabajando en una expansión masiva de sus capacidades para satisfacer el crecimiento dinámico de la demanda. A pesar de las sumas invertidas en esta expansión, su negocio de movilidad eléctrica ya está obteniendo beneficios.

“Estamos encantados de que todos nuestros esfuerzos durante la crisis del año financiero 2020/2021 estén dando sus frutos. Heidelberg vuelve a tener una base financiera sólida, con una visión de negocio más focalizada, más eficiente, y actualmente ya se está beneficiando de un excelente potencial de crecimiento en varias regiones y áreas de negocio”, enfatiza el director financiero Marcus A. Wassenberg.

Los aspectos más destacados del año fiscal 2020/2021 incluyen una gran mejora de la rentabilidad

Gracias a un último trimestre fuerte, Heidelberg generó unas ventas de aproximadamente 1.913 millones de euros este año financiero, una cifra ligeramente por encima de los 1.850 / 1.900 millones fijados en el tercer trimestre del año. Como ya se anunció, la pandemia ha provocado que la compañía no haya podido igualar la cifra del año anterior (2.349 millones de euros), pero aún y así los resultados obtenidos han estado por encima de lo previsto.

Debido a un repunte de la demanda, particularmente en China, partes de Europa y, en el último trimestre, también en los Estados Unidos, los pedidos entrantes aumentaron a alrededor de 2.000 millones de euros en el periodo final anual. Solo en el cuarto trimestre, los pedidos entrantes mejoraron de manera muy significativa, de 462 millones de euros el año anterior a 579 millones de euros, exactamente durante el mismo periodo, lo cual hizo aumentar la cartera de pedidos a 636 millones de euros.

Gracias al impacto positivo del programa de transformación, el EBITDA, excluyendo el resultado de la reestructuración en el ejercicio 2020/2021, se situó en 146 millones de euros, una clara mejora respecto al año anterior (102 millones de euros). Con un 7,6%, el margen de EBITDA, excluyendo el resultado de la reestructuración, superó el pronóstico de la propia compañía, fijado en un 7%, y fue claramente superior al del año anterior (4,3%), a pesar de que los ingresos esperados de la venta de los terrenos de las instalaciones de Wiesloch no se registrarán hasta el nuevo informe financiero. El EBIT, excluyendo el resultado de la reestructuración, aumentó de 6 millones a 69 millones de euros. Los costes asociados a las medidas de transformación dieron lugar a un resultado de reestructuración de –51 millones de euros (año anterior: –275 millones de euros). El resultado financiero también mejoró en 11 millones, obteniendo un total de –41 millones de euros. En consecuencia, el resultado neto después de impuestos masivamente negativo del año anterior, –343 millones de euros como resultado de la reestructuración, mejoró hasta llegar a los –43 millones de euros.

El flujo de caja libre claramente positivo supera las expectativas

La conversión de valores en efectivo, junto con las entradas de las medidas de cartera integral y las mejoras significativas en el capital de trabajo neto, ayudó a lograr un resultado de flujo de efectivo libre de +40 millones de euros en el período analizado. En el cuarto trimestre se registró una cifra positiva de 50 millones de euros. El flujo de caja libre del año anterior (225 millones de euros) se vio impulsado por una entrada única de fondos por valor de 324 millones de euros procedentes de la devolución de activos fiduciarios. Al final del año analizado, la deuda financiera neta se mantuvo baja, en 67 millones de euros (año anterior: 43 millones de euros).

Como resultado, el apalancamiento (la relación entre la deuda financiera neta y el EBITDA, excluyendo el resultado de la reestructuración) cambió ligeramente de 0,4 a un sólido 0,5. El índice de capital cayó al 5,0%, debido en particular a la marcada reducción de la tasa de interés actuarial para la valoración de las obligaciones pensionales en Alemania, pero esto fue significativamente superior a la cifra de solo 2,6% después del tercer trimestre. La proporción de capital de la empresa matriz, Heidelberger Druckmaschinen AG, se mantiene en un nivel sólido de alrededor del 28%.

Las perspectivas reflejan una mayor confianza

Después de que la situación de los pedidos se recuperara considerablemente hacia finales del año financiero anterior (especialmente en China, parte de Europa y América del Norte), Heidelberg confía en el año financiero 2021/2022 (aunque con cautela), incluso frente a la incertidumbre que rodea al negativo impacto de la pandemia COVID-19. Esta perspectiva positiva es compartida por la Asociación de la Industria de Ingeniería Mecánica VDMA, sobre todo porque hay esperanzas de que la situación empresarial en América del Norte experimente un repunte continuo.

Si bien la impresión de envases ha vuelto rápidamente a los niveles anteriores a la crisis y se prevé un mayor crecimiento, no se puede decir lo mismo de la impresión publicitaria, cuya recuperación está siendo mucho más lenta. Con todo, Heidelberg no espera por el momento que el volumen de impresión global vuelva por completo a los niveles anteriores a la pandemia. Debido a la implementación sistemática de medidas estratégicas en el área de packaging, la expansión de los modelos de negocio digitales y el crecimiento comercial planificado en China, Heidelberg se beneficiará de la recuperación en estos sub-mercados y fortalecerá aún más su posición en el mercado.

Esta perspectiva positiva está respaldada por los efectos positivos de las medidas de eficiencia y transformación que se han puesto en marcha desde primavera de 2020, que ya son visibles y se prevé que aumenten. Las nuevas áreas comerciales como la movilidad eléctrica también seguirán creciendo de manera significativa e impulsarán el aumento del valor empresarial, incluso si no pueden contribuir sustancialmente a las ventas consolidadas por el momento. Teniendo esto en cuenta, actualmente esperamos que las ventas aumenten al menos a 2.000 millones de euros en el año fiscal 2021/2022 (año anterior: 1.913 millones de euros).

En términos de EBITDA, el crecimiento esperado de las ventas, la reducción de la base de costes y la eliminación de importantes gastos de reestructuración se compensarán con mayores costes de personal y la no recurrencia de ingresos del paquete de medidas relacionadas con el programa de transformación. Sin embargo, una parte considerable de los ingresos que se generaron al respecto en el ejercicio 2020/2021, incluida la reorganización de los planes de pensiones de la empresa y las ganancias por enajenaciones de empresas, ya se verán reemplazados por ingresos operativos sostenibles. Como parte de su enfoque en un negocio principal rentable, Heidelberg espera registrar más ingresos provenientes de la gestión de activos en el año financiero 2021/2022 sobre la base de proyectos en curso.

Como el monto y el momento de las ganancias en las transacciones planificadas aún no se pueden estimar con seguridad, el margen de EBITDA se pronostica actualmente entre el 6 y el 7%, un resultado superior al del año anterior (alrededor del 5.0%, incluido el resultado de la reestructuración). Como resultado de la considerable reducción de los pasivos financieros, Heidelberg espera ver una mejora sostenida en su resultado financiero y, en consecuencia, un giro en su resultado neto después de impuestos a una cifra ligeramente positiva. Se espera que el apalancamiento se mantenga en el nivel bajo registrado en el año financiero 2020/2021.

El punto de equilibrio se reducirá significativamente para el año fiscal 2022/2023

El punto de equilibrio del EBIT, que ascendió a ventas de 2.100 / 2.200 millones de euros antes de la pandemia, se reducirá de forma sostenible a alrededor de 1.900 millones de euros para el año fiscal 2022/2023, lo cual mejorará significativamente la rentabilidad futura de la empresa. De los ahorros que se espera que resulten de la reducción en curso de la fuerza laboral en particular, que ascenderá a 170 millones de euros en el año fiscal 2022/2023, alrededor de 85 millones de euros ya se realizaron en el año analizado. Esta cifra se elevará a 140 millones de euros en el ejercicio 2021/2022, de los cuales, alrededor del 90% serán atribuibles a medidas sostenibles.

A medio-largo plazo, la compañía asumirá sus medidas de reorganización, y su enfoque en el negocio principal rentable, así como la expansión de nuevas áreas de crecimiento, ayudarán a mejorar de manera sustentable su rentabilidad futura y sus recursos financieros para un mayor crecimiento. A su vez, esto le permitirá reportar flujos de efectivo libres sustancialmente positivos.